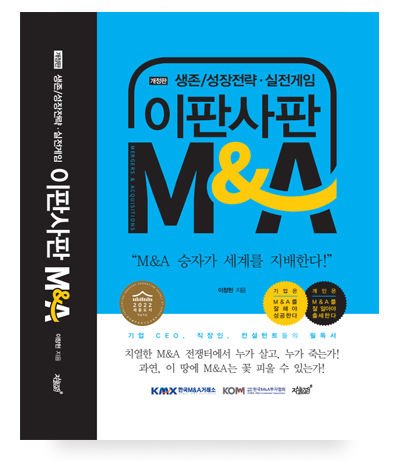

거래소(KMX)로 압도적 1위 M&A 의뢰

거래소(KMX)로 M&A 의뢰한 전체 기업수 : 1만 기업 이상

상장기업(코스피, 코스닥), 중견 기업 등 약 700 기업이 거래소로 M&A 의뢰

CEO는 고령인데 자녀승계가 어려운 기업...

“거래소”는 가업승계형 M&A 탁월

---> 100% 고용승계, 창업자 정신존중, 사업성장력 제고

비밀유지, 보안유지 탁월

거래소는 국내 유일한 내부 매칭 전문조직으로 비밀유지, 보안유지 탁월

M&A 전과정 진행 플랫폼

M&A 시스템을 통해 자문 및 설계 진행

최적의 매칭

거래소는 인수자-매도자 간의 최적의 매칭 진행

중견, 중소기업 전문 M&A플랫폼 구축으로

한국M&A거래소, 중소기업금융평가..

한국M&A거래소, 중소기업금융평가.. 한국M&A거래소, 산업교육연구원과..

한국M&A거래소, 산업교육연구원과.. 한국M&A거래소, 한국PCB반도체..

한국M&A거래소, 한국PCB반도체.. 한국M&A거래소, 파주상공회의소 ..

한국M&A거래소, 파주상공회의소 ..