[ 언론 ] KMX 보유 M&A정보, 매일경제 보도자료(2024.03.19)

페이지 정보

작성자 관리자 작성일24-03-29 11:33 조회63회 댓글0건관련링크

본문

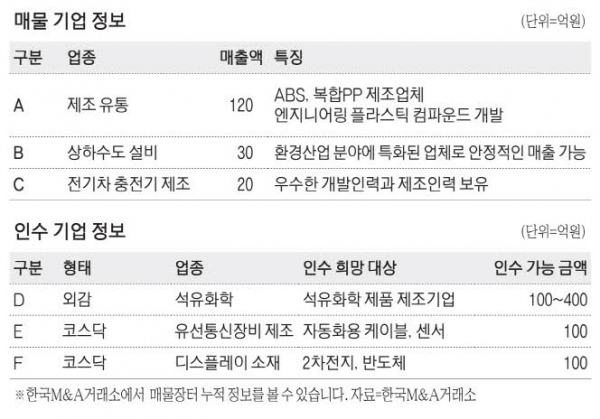

이번주 매일경제 레이더M·한국M&A거래소 매물장터에는 독자적인 영업망을 갖춘 복합 폴리프로필렌(PP) 제조회사가 매물로 나왔다.

대기업 임가공 사업에서 출발해 자사 제품으로 영업망을 구축한 A사는 2022년 120억원대 매출을 올리는 등 사업을 안정적으로 운영하고 있다. 자체 브랜드 제품의 판매 비중이 높아져 수익이 안정적으로 증가하고 있지만, 대표가 가업승계에 어려움을 느껴 매각을 결심한 것으로 알려졌다.

특히 회사는 토지 8000평, 건물면적 3000평 등 넓은 공장용지를 보유하고 있어 자산가치가 높다.

매물로 나온 B사는 현재 하수도 공사 사업으로 매출을 일으키고 있는 상하수도설비업을 전문으로 한다. 하수도 공사에서 사용되는 자재 역시 자체 생산·판매하고 있어서 사업 경쟁력을 갖춘 것으로 보인다. 환경산업 분야에 특화돼 있어 국내 지방자치단체의 수요가 증가하고 있고 꾸준한 수익과 함께 지속적인 매출 성장이 가능하다. 여기에 신기술 2건을 포함해 20여 건의 특허를 갖추고 있다.

C사는 저속~급속 및 휴대용 등 다양한 라인의 전기차 충전기 제조 기술을 보유한 전기차 충전기 제조사다. 까다로운 국가기관의 인증을 수차례 통과했고, 이를 통해 타 브랜드에 주문자상표부착생산(OEM)·제조업자개발생산(ODM) 방식으로 납품하고 있다.

신사업을 위해 새 업체 인수를 원하는 기업의 행렬도 이어졌다.

인수 물건을 찾는 D사는 화학물질 제조업을 주업으로 하는 외감기업이다. 영위 사업과 시너지를 낼 수 있는 화학물질 및 화학제품 제조(의약품 제외), 석유화학계 기초화학물질 제조 관련 기업 인수를 검토 중이다. 연 매출 100억원대 이상의 제조기업을 희망하고 인수 가능 금액은 최대 400억원이다.

유선통신 장비 제조 분야의 코스닥시장 상장기업인 E사는 자동화용 케이블과 센서 등 케이블 관련 소재기업에 관심을 두고 있다. 인수 가능 금액은 100억원이다.

F사는 디스플레이 소재 분야 코스닥 상장기업으로 2차전지와 반도체 분야 기업을 찾고 있다. 잠재력과 시장 성장성이 있는 기업이거나, 매출이 발생하고 있고 실제로 매출이 성장하고 있는 안정적인 기업을 원한다. 인수 가능 금액은 100억원이다.

[전형민 기자]

댓글목록

등록된 댓글이 없습니다.