[ 언론 ] 한국M&A거래소(KMX)제공 M&A통계정보 언론보도 (2016.11.09)

페이지 정보

작성자 KMX 작성일16-11-10 10:27 조회44,443회 댓글0건본문

[이데일리]

올해 1~3분기 국내 상장회사 M&A 216건…전년비 2.8%↑

입력시간 | 2016.11.09 18:23 | 신상건 기자 adonis@edaily.co.kr

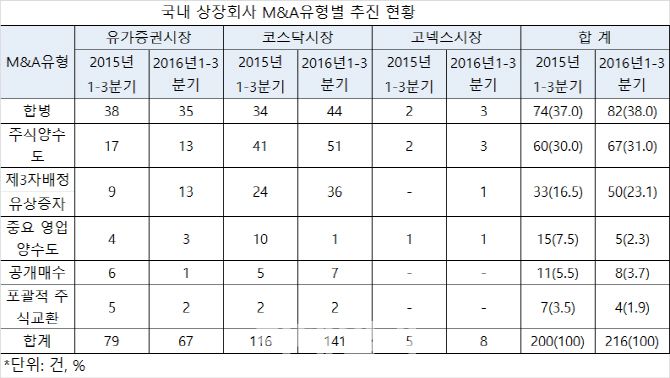

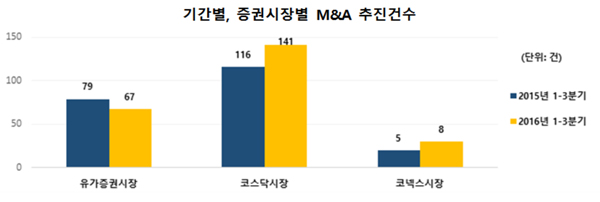

[이데일리 신상건 기자] 올해 1~3분기동안 국내 주식시장에 상장된 회사 간 총 216건의 인수합병(M&A)이 이뤄진 것으로 나타났다

증권시장별로는 코스피시장은 합병이 전체 M&A건 수의 절반 정도를 차지해 비중이 높고 코스닥시장은 건수가 집중된 M&A유형은 없었다. 다만 합병, 주식양수도와 제3자배정 유상증자 건수비중이 전체 M&A건 수의 각각 20% 이상을 차지한 것으로 나타났다.

한국M&A거래소 관계자는 “합병건수가 많은 이유는 대기업의 지배구조와 사업구조 개편 등에 따른 사업포트폴리오 조정 등의 영향”이라고 설명했다.

업종비중은 기계·금속·제강을 비롯해 △정보·통신·영상·컨텐츠 △금융·보험 △전자전기·가스 4개 업종의 비중이 10% 이상을 차지하는 등 비교적 높게 나타났다. 4개 업종 비중이 높은 이유는 이들 업종에 속한 상장회사 수가 많고 사업구조 개편 등으로 M&A를 추진하거나 기업인수목적회사(스팩)가 합병을 적극적으로 추진한데 따른 결과로 풀이된다. 전년에는 기계·금속·제강, 정보·통신·영상·컨텐츠, 전자·전기·가스 등 3개 업종의 비중이 10% 이상을 차지했다.

M&A금액은 전년(10조6544억원)과 비교해 2.4%(2588억원)줄어든 10조 3956억원을 기록했다. 코스피시장은 주식양수도 5조7790억원, 제3자배정 유상증자 2966억원, 중요 영업양수도 1조5480억원 등 총 7조6236억원(사당 평균 2629억원)을 나타냈다. 코스닥시장은 주식양수도 2조4139억원, 제3자배정 유상증자 3446억원, 중요 영업양수도 25억원 등 총 2조7610억원(사당 평균 317원)이었다.

상장회사의 기업규모(1사당 평균 자본금액)는 전체적으로는 718억원으로 나타났다. 증권시장별로 유가증권시장 2081억원, 코스닥시장 110억원, 코넥스시장 14억원을 기록했다. M&A유형별로는 합병 641억원, 주식양수도 642억원, 중요 영업양수도 3768억원, 포괄적 주식교환 7819억원 등으로 중요 영업양수도와 포괄적 주식교환 추진 상장회사의 기업규모가 상대적으로 더 컸다.

앞선 한국M&A거래소 관계자는 “M&A유형별 특성상 M&A유형에 따라 M&A 추진 상장회사의 기업규모에 상당한 차이가 생길 수 있기 때문”이라고 말했다. XML

| |||||||||||||

한국M&A거래소, "올해 1~9월까지 국내 시장서 216건 M&A 이뤄져"

댓글목록

등록된 댓글이 없습니다.

자료 : 한국M&A거래소

자료 : 한국M&A거래소