2016 M&A 및 투자매칭 설명회 (2016.05.25)

페이지 정보

작성자 KMX 작성일16-06-07 19:04 조회4,316회 댓글0건첨부파일

-

525_2.bmp

(3.0M)

778회 다운로드

DATE : 2016-06-07 19:04:32

525_2.bmp

(3.0M)

778회 다운로드

DATE : 2016-06-07 19:04:32

본문

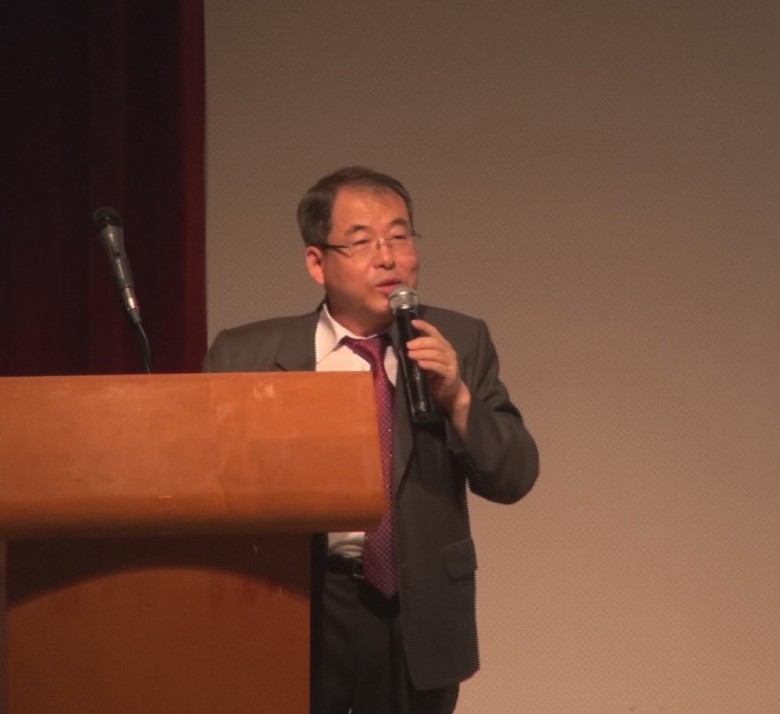

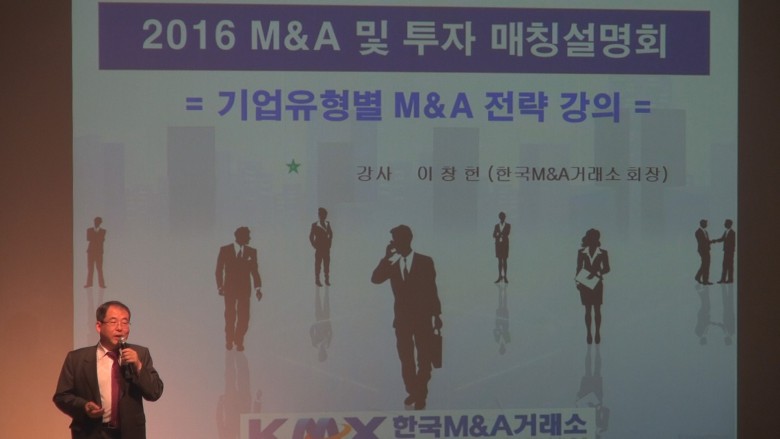

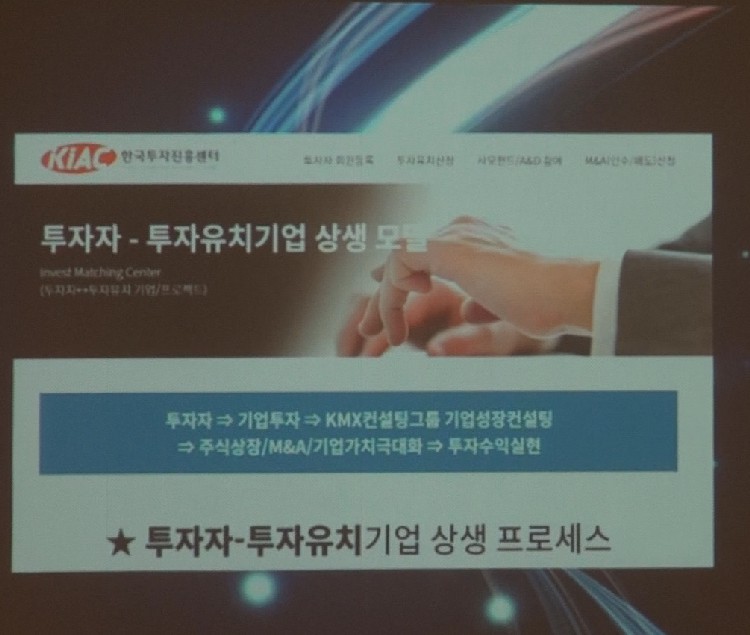

이창헌 한국M&A거래소 회장을 비롯해 이혜훈 새누리당 국회의원 당선자, 이용성 한국벤처캐피탈협회 회장, 송갑호 한국경영기술지도사회 회장, 김수철 한국기술거래사회 부회장 등이 주요 인사로 참석했다. 이날 행사에서는 유형별 M&A 전략, M&A 장터 운영 등에 관한 설명이 진행됐다. 아울러 투자자와 투자 유치 기업이 함께 성장하도록 지원하는 한국투자진흥센터(KAIC) 출범식도 열렸다.

[송광섭 기자]

[ⓒ 매일경제 & mk.co.kr, 무단전재 및 재배포 금지]

이데일리| 2016.05.25 15:30 | 신상건 기자 adonis@

95% 이상 기업공개…미국 90% 이상 M&A 활용

한국M&A거래소, M&A 및 투자매칭 설명회 개최

|

[글·사진 이데일리 신상건 조진영 기자] “미국은 기업들의 90% 이상이 인수합병(M&A)을 통해 투자금을 회수한다. 기업공개(IPO)는 10% 이하다. 반면 우리나라는 기업들의 95% 이상이 IPO를 통해 투자금을 회수하는 등 쏠림현상이 심하다.”

이창헌 한국M&A거래소 회장은 25일 서울 강남구 역삼동 포스코 P&S타워에서 한국M&A거래소 주최로 열린 ‘2016 M&A 및 투자매칭 설명회’에서 국내 자본시장에 대해 이같이 평가했다. 이창헌 회장은 “M&A가 주요 투자금 회수 수단이 아니다 보니 한 해 매물의 4~5%만 매각이 성사되고 있다”며 “사업 승계 등 M&A도 목적에 맞춰 실시해야 한다”고 말했다. 이어 “국내 기업들의 창업 후 10년 이상 생존율은 8~10%에 그친다”며 “창업 후 3~7년이 고비인데 이때 M&A를 진지하게 고려해봐야 한다”고 덧붙였다.

이 회장은 매수와 매도 등 해당 기업이 처한 입장에 따라 인수 전략을 달리해야 한다고 설명했다. 그는 “인수를 하려면 현금성 자산 50억원을 이상 보유하는 게 좋다”며 “현금 보유가 없으면 인수가 어렵고 다만 합병은 가능하다”고 말했다. 이어 “현금성 자산 50억 이상인데다 흑자를 내는 기업은 성장형 M&A전략을, 적자는 생존형 M&A를 펼쳐야 한다”고 덧붙였다. 기업 매각의 경우에도 현금성 자산이 50억원 이상인 경우에는 성장형 M&A전략, 현금성 자산이 없다면 생존형 M&A 전략을 고려할만하다고 강조했다.