[ 공지 ] KMX, M&A 시 주가변동 추이 분석 발표 (국내최초 160기업 분석 발표)

페이지 정보

작성자 관리자 작성일17-08-31 10:15 조회26,282회 댓글0건본문

□ 이데일리 기사

[마켓인]"M&A추진 상장사 주가 평균 7.6% 상승"

입력시간 | 2017.09.25 06:42 | 신상건

한국M&A거래소 상장사 160개 조사 결과

[이 기사는 9월 24일(일) 10시에 이데일리 IB정보 서비스 "마켓인"에 표출됐습니다]

[이데일리 신상건 기자] 올해 들어 인수합병(M&A)을 추진한 상장회사의 주가가 평균 7.6% 오른 것으로 조사됐다.

24일 투자은행(IB) 업계에 따르면 한국M&A거래소(KMX)가 2017년 1월1일부터 7월31일까지 7개월간 전자공시 시스템을 통해 M&A추진 결정을 공시한160개의 상장사들을 비교 조사한 결과 이같은 결과가 나왔다.

조사 대상 기간 중 합병은 88건(46.1%), 주식양수도(28.8%) 등 총 191건의 M&A가 일어났다. 주식 시장별로 유가증권 시장 60건(31.4%), 코스닥시장 120건(62.8%), 코넥스 시장 11건(5.8%)순이었다.

금액별로 유가증권 시장에서 13조6345억원 규모(82.5%), 코스닥 시장에선 2조7752억원(16.8%) 등이다.

한국M&A거래소 관계자는 "상장회사의 M&A 추진에 따른 주가의 영향은 M&A유형과 증권시장 등에 따라 다소 차이가 있지만 대체적으로 상장회사의 M&A 추진은 주가에 상당한 상승요인으로 작용했다"고 설명했다.

이와 함께 M&A발표 후 철회를 한 경우 평균 7.1%가 하락한 것으로 나타나 결국 주가가 M&A로 상승한 대부분이 철회한 경우 오른 만큼 하락했다. 대상기간 중 M&A 철회 결정 20건(합병 9건, 주식양수도 10건 등) 중 주가자료 있는 10건(합병 1건, 주식양수도 9건) 대상으로 철회 결정 직전·후의 주가분석 결과 10건 모두 주가가 하락하고 주가는 평균 7.1% 하락했다.

ⓒ 종합 경제정보 미디어 이데일리 - 상업적 무단전재 & 재배포 금지

|

[이데일리 신상건 기자] 올해 들어 인수합병(M&A)을 추진한 상장회사의 주가가 평균 7.6% 오른 것으로 조사됐다.

24일 투자은행(IB) 업계에 따르면 한국M&A거래소(KMX)가 2017년 1월1일부터 7월31일까지 7개월간 전자공시 시스템을 통해 M&A추진 결정을 공시한160개의 상장사들을 비교 조사한 결과 이같은 결과가 나왔다.

조사 대상 기간 중 합병은 88건(46.1%), 주식양수도(28.8%) 등 총 191건의 M&A가 일어났다. 주식 시장별로 유가증권 시장 60건(31.4%), 코스닥시장 120건(62.8%), 코넥스 시장 11건(5.8%)순이었다.

금액별로 유가증권 시장에서 13조6345억원 규모(82.5%), 코스닥 시장에선 2조7752억원(16.8%) 등이다.

한국M&A거래소 관계자는 "상장회사의 M&A 추진에 따른 주가의 영향은 M&A유형과 증권시장 등에 따라 다소 차이가 있지만 대체적으로 상장회사의 M&A 추진은 주가에 상당한 상승요인으로 작용했다"고 설명했다.

이와 함께 M&A발표 후 철회를 한 경우 평균 7.1%가 하락한 것으로 나타나 결국 주가가 M&A로 상승한 대부분이 철회한 경우 오른 만큼 하락했다. 대상기간 중 M&A 철회 결정 20건(합병 9건, 주식양수도 10건 등) 중 주가자료 있는 10건(합병 1건, 주식양수도 9건) 대상으로 철회 결정 직전·후의 주가분석 결과 10건 모두 주가가 하락하고 주가는 평균 7.1% 하락했다.

ⓒ 종합 경제정보 미디어 이데일리 - 상업적 무단전재 & 재배포 금지

*************************************************************************************

코스닥 M&A기업, 주가 8% ‘점프업’

2017-09-25 09:02

- 코스닥 기업 합병 공시가 가장 많아- 엘이치엘비생명과학, 감마누 상승

[헤럴드경제=김지헌 기자] 코스닥 기업의 인수합병(M&A) 공시가 평균 8%가량의 주가 상승을 견인했던 것으로 나타났다.

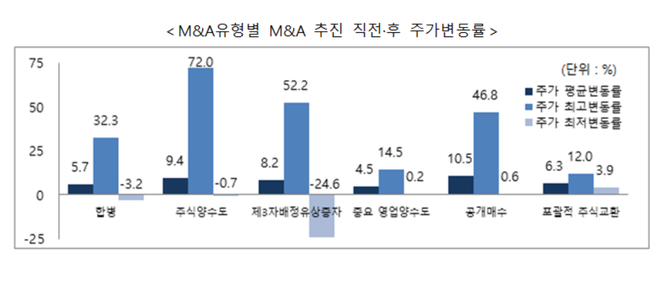

25일 한국M&A거래소는 올해 1월부터 7월말까지 코스닥 시장에서 M&A 공시를 한 기업들의 평균 주가수익률(공시 이전 3일간 평균주가에 대한 공시 이후 3일간 평균주가의 수익률)이 8.1%라고 밝혔다. 합병, 주식양수도, 제3자배정 유상증자, 중요 영업양수도, 공개매수, 포괄적 주식교환 등이 M&A 관련 공시로 분류됐다.

|

| [사진=한국M&A거래소 제공] |

코스닥 시장은 전체 증시에서 M&A 빈도가 가장 높다. 이 기간 유가증권시장에서 60건, 코스닥시장에서 120건, 코넥스시장에서 11건의 M&A가 발생했다. 코스닥 시장이 차지하는 비중이 전체의 62.8%였던 셈이다.

‘합병’과 ‘주식양수도’ 공시가 특히 많았다. 코스닥 시장에서 합병은 41%, 주식양수도는 34%를 차지했다. 2조7752억원에 달하는 M&A 규모에서 합병은 1조1663억원, 주식양수도는 8972억원을 차지했다.

‘합병’을 통해 가장 높은 상승률을 보인 종목은 에이치엘비생명과학(31.4%), 아이리버(29.5%), 자연과환경(12.5%) 등이다. 에이치엘비생명과학은 오는 11일 1일 계열사 라이프리버를 합병한다는 공시에 힘입어 급등했다. 라이프리버를 통한 바이오 인공 간(간부전 환자가 간 이식을 받을 때까지 생명을 연장시켜주는 세포치료제) 개발이 시장의 주목을 받았다. 아이리버는 지난 7월 SM 엔터테인먼트가 2대 주주로 올라서면서, 음향기기에 한류 연예 콘텐츠가 가능해질 것이란 기대에 주가가 상승했다.

‘주식양수도’를 통한 주가 상승은 감마누(72%), 넥센테크(47.5%), 에치디프로(31.3%) 등에서 나타났다. 감마누는 지난 7월 최대주주가 김상기 대표에서 더블유에스디홀딩스외2인으로 변경된다고 공시한 뒤 주가가 급등했다. 현재는 중국 관광객의 국내 상품 구매를 중개하는 에스엠브이(SMV)로 최대주주가 변경된 상태다.

통신ㆍ방송 제조업체인 에치디프로는 아이디스와 주식양수도 계약을 취소했다가 이를 다시 번복하는 과정에서 주가가 요동쳤다. 지난 2월 주식양수 계약 체결 당시 13.2% 상승하더니, 계약 해제로 3월 31일 12.9% 하락했다. 이후 계약을 번복하는 공시가 뜨자 31.3% 주가가 올랐다.

이 밖에 ‘제3자유상증자’에선 에프앤리퍼블릭(상승률 52.2%)이, ‘영업양수도’에선 큐렉소(14.5%)가 크게 상승했다.

raw@heraldcorp.com

*******************************************************************************

M&A 추진한 상장사 주가 평균 7.6% 올라 한국M&A거래소 분석…감마누 주가 72% 상승 | |

| 기사입력 2017.09.20 16:37:58 | |

| 인수·합병(M&A)을 추진하는 상장사 주가가 평균적으로 상승세를 보인 것으로 나타났다. M&A가 상장사의 기업가치 제고에 긍정적으로 작용했다는 분석이다. 20일 한국M&A거래소(KMX)가 올해 1~7월 M&A 공시를 한 160개 상장사의 공시 후 3일간 주가를 분석한 결과, 주가 상승률이 평균 7.6%로 나타났다. 조사 대상 기업 가운데 137곳의 주가가 올라 10곳 중 8곳꼴로 주가 상승효과를 봤다. 코스닥 상장사인 감마누는 경영권을 양도하는 공시를 낸 지난 6월 12일 이후 연일 상한가를 기록하며 주가가 3일 만에 72% 급등했다. 대성산업은 대성합동지주 흡수합병 공시 후 주가가 32.3% 올라 유가증권시장 상장사 가운데 가장 높은 상승률을 기록했다. 이 같은 결과는 통상적으로 투자자들이 M&A를 호재로 인식하고 있기 때문으로 분석된다. 최실근 KMX 기획관리본부장은 "M&A 추진 결정 직후 주가 상승 비중이 압도적으로 높다"며 "상장사에 따라 차이가 있으나 대체적으로 주가에 상당한 상승요인으로 작용하고 있다"고 설명했다. 같은 기간 M&A 공시 후 이를 철회한 10개 상장사는 철회 결정 이후 주가가 모두 하락하는 모습을 보였다. 평균 하락률은 7.1%로 M&A 추진 직후 주가 상승률만큼 하락해 대조를 이뤘다. [전경운 기자] [ⓒ 매일경제 & mk.co.kr, 무단전재 및 재배포 금지] ************************************************************************

“M&A, 주가 상승에 효자네~” 상장사 M&A 이후 주가 평균 8% 급등한국M&A 거래소 분석 올 들어 인수합병(M&A)을 추진한 상장회사의 주가는 평균 8% 오른 것으로 조사됐다.이번 통계는 22일 한국M&A거래소(KMX)가 2017년 1월1일부터 7월31일까지 7개월간 전자공시 시스템을 통해 M&A추진 결정을 공시한160개의 상장사들을 비교 조사한 결과 나온 수치다. 조사 대상 기간 중 합병은 88건(46.1%), 주식양수도(28.8%) 등 총 191건의 M&A가 발생 했다. 각 주최별로 살펴보면 유가증권 시장 60건(31.4%), 코스닥시장 120건(62.8%), 코넥스 시장 11건(5.8%)순이었다. 금액만으로 보면 유가증권 시장에선 13조6345억원 규모(82.5%), 코스닥 시장에선 2조7752억원(16.8%) 등 16조원이 넘는 M&A가 일어난 셈이다. 한국 M&A거래소 측은 “M&A 추진 결정 직전·후의 주가분석 결과 주가 상승 건수 비중이 압도적으로 높고 주가는 평균 7.6% 상승한 것으로 나타났다”며 “상장회사의 M&A 추진에 따른 주가의 영향은 M&A유형, 증권시장, 타 공시사항 유무 등에 따라 다소 차이가 있으나 대체적으로 상장회사의 M&A 추진은 주가에 상당한 상승요인으로 작용한 것으로 보인다”고 말했다. 또한 M&A발표 후 철회를 한 경우 평균 7.1%가 하락한 것으로 나타나 결국 주가가 M&A로 상승한 대부분이 철회한 경우 오른 만큼 하락했다. kakim@fnnews.com 김경아 기자 ※ 저작권자 ⓒ 파이낸셜뉴스. 무단전재-재배포 금지 | ||

댓글목록

등록된 댓글이 없습니다.