[ 공지 ] KMX로 직접 M&A의뢰한 기업에 대한 심층적 분석완료(2017~2018.5. 약 2,000개 기업대상)

페이지 정보

작성자 관리자 작성일18-06-21 15:25 조회17,739회 댓글0건본문

KMX로 M&A를 의뢰한 기업 중 약2,000개 기업에 대한 목적별, 금액별, 아이템별 분석완료

기업인수를 희망하는 평균금액은 176억원이며, 기업매도를 희망하는 평균금액은 84억원이었다

한국M&A거래소는 2017년~ 2018년 5월까지 KMX로 의뢰한 매도기업, 인수기업에 대한 기업분석을 완료했다

인수희망기업, 매도희망기업의 희망거래금액, 아이템별, M&A목적별 건수등에 조사 분석하였다

KMX로 2017년도 및 2018.1~5.까지 약 2,000개 기업이 M&A를 의뢰 해 왔다

인수기업이 찾는 아이템으로는 자동차8.8%, 제약/바이오 6%, 화학 4.8%, 식품4.5%, 4차산업4.1%, 화장품4.1%, 유통도소매3.9%, 건설플랜트3.5%, 기계/설비3.2%, 전기/전자3.0%, 소프트웨어2.9% 순이며

매도기업의 아이템은 식품 6.2%, 자동차5.6%, 소프트웨어5.3%, 4차산업5.2%, 유통도소매4.8, 기계/설비 4.2%, 프랜차이즈3.8, 부품3.5%, 건설플랜트3.4%, 의료/헬스3.4%, 제약/바이오3.4%, 화장품3.4% 순이다

인수기업이 인수를 희망하는 금액은 100억원~200억원규모가 25.4%로 가장 많았으며, 매도기업이 희망하는 매도금액은 50억원~100억원이 16.7%, 100억원~200억원이 10.1% 였다

국내 중소·벤처기업 인수합병(M&A)을 원하는 인수자들이 원하는 평균 인수금액은 176억원 규모이며 부품·소재· 화학 기업을 인수 대상으로 가장 선호하는 것으로 조사됐다

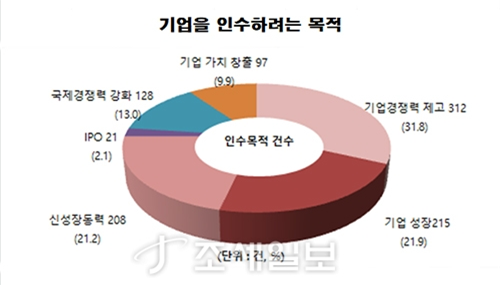

기업인수는 △기업경쟁력 제고 312건 (31.8%) △기업성장·확장 215건 ( 21.9%) △신성장 동력 확충 208건 (21.2%) △IPO 21건 (2.1%) △기업가치 창출 후 매각97건(9.9%)등을 목적으로 나타났으며 IPO, 기업가치제고 후 매각이라는 본질적 의미의 M&A목적도 늘어나고 있는 것으로 파악되었다

기업을 매도하는 이유로는 기업 생존 370건(38.4%), 자금 부족 173건(17.9%) 등 자금 압박으로 매도하는 경우가 543건(56.3%)으로 건수 비중이 높았다.

그러나 가업 승계 해결 문제 124건(12.9%), 편안한 인생 추구 113건(11.7%) 등 여유로운 삶을 위해 기업을 매도 하는 형태가 새로운 M&A 매도 패턴으로 자리잡고 있다는 분석이다

댓글목록

등록된 댓글이 없습니다.