[ 언론 ] KMX로 M&A를 직접 의뢰해온 약 2,000 개 기업에 대한 심층분석 결과 발표 (2018.07.05)

페이지 정보

작성자 관리자 작성일18-07-07 13:26 조회28,259회 댓글0건본문

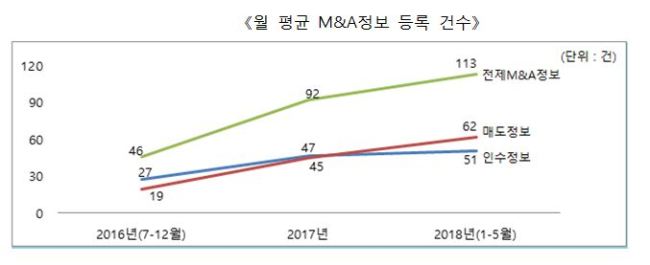

한국M&A거래소(KMX)는 2016 . 7 ~2018 . 5. 까지 KMX 로 M&A를 직접 의뢰 해온 약 2,000 개 기업에 대해 매도, 인수 이유(목적), 업종별, 평균금액별 등 그동안 나타나지 않았던 내용에 대해 다각적, 심층 분석을 실시하였다

<파이낸셜 뉴스>

국내 중소·벤처기업 M&A인수자 희망 인수금액은 평균 176억원

한국M&A거래소 분석, 2000여개 기업 평가 결과 발표

희망 인수기업 1순위 부품·소재·화학…국내 중소기업 M&A 현황 파악 의의

|

| 자료: 한국M&A거래소 |

국내 중소·벤처기업 인수합병(M&A)을 원하는 인수자들이 원하는 평균 인수금액은 176억원 규모이며 부품·소재· 화학 기업을 인수 대상으로 가장 선호하는 것으로 조사됐다.

국내 중소·벤처기업 인수합병(M&A)을 원하는 인수자들이 원하는 평균 인수금액은 176억원 규모이며 부품·소재· 화학 기업을 인수 대상으로 가장 선호하는 것으로 조사됐다.

5일 한국M&A 거래소는 보유중인 2000여개 M&A의뢰 기업에 대한 다각적인 분석 결과를 발표했다. 이번 조사 결과에 따르면, 실제 50억원에서 200억원 규모의 인수를 원하는 기업들이 42.8%로 집중됐다.

한국M&A거래소는 “인수 금액 제시 인수정보 891건(90.8%) 기준으로 인수금액은 총 15조7119억원, 평균 인수 금액은 176억원으로 나타났다”면서 “이는 일반적으로 200억원 이상의 자금 보유자가 인수자로 뛰어들고 있고, 우리나라 중소·벤처기업이 가장 선호하는 인수 금액”이라고 밝혔다.

희망 인수기업(981건)의 업종은 부품·소재·화학이 200건(20.4%)으로 비중이 제일 높았다. 이어 일반제조 81건(8.3%), 바이오·의약·헬스 78건(8.0%) 및 전기·전자 72건(7.3%)순이었다. 108건은 업종 제한에 상관없이 전 업종 인수를 원한다는 답변이었다. 희망 인수 기업 아이템과 관련해선, 자동차 부품 86건(8.8%), 제약·바이오 59건(6.0%)으로 건수 비중이 다소 높았다.

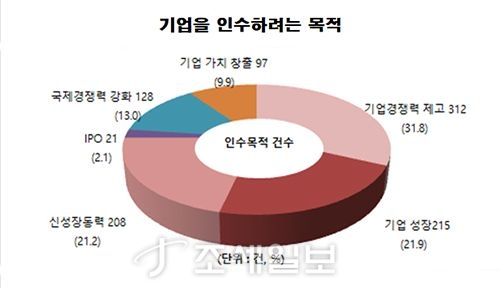

또한 일반적으로 기업인수는 △기업경쟁력 제고 312건 (31.8%) △기업성장·확장 215건 ( 21.9%) △신성장 동력 확충 208건 (21.2%) △IPO 21건 (2.1%) △기업가치 창출 후 매각97건 )9.9%)등을 목적으로 진행됐다.

희망 인수 기업 소재지로는 해외(1.9%) 보다 국내(98.2%)를 선호하고, 인수 희망자 과반수 이상(52.7%)이 소재지를 제한하지 않았다.

매도를 희망하는 기업(964건)업종은 서비스 123건(12.8%), 일반제조 112건(11.6%), 부품·소재·화학 업종 98건(10.2%)로 3개 업종의 건수 비중이 10%이상을 차지했다. 또한 매도 희망 기업 아이템은 △식품 60건(6.2%) △자동차 부품 54건(5.6%) △소프트웨어 51건(5.3%) △4차산업 50건(5.2%)순이었다. 매도 금액 제시 매도 정보 767건(79.6%)기준으로 희망 매도 금액은 총 6조 4614억원으로 평균 84억원을 기록했다. 30억원에서 200억원대 건수가 집중 분포(39.6%)된 것이 특징이다.

기업을 매도하는 이유로는 기업 생존 370건(38.4%), 자금 부족 173건(17.9%) 등 자금 압박으로 매도하는 경우가 543건(56.3%)으로 건수 비중이 높았다.

그러나 가업 승계 해결 문제 124건(12.9%), 편안한 인생 추구 113건(11.7%) 등 여유로운 삶을 위해 기업을 매도 하는 형태가 새로운 M&A 매도 패턴으로 자리잡고 있다는 분석이다.

한국M&A거래소 관계자는 “이번 조사는 매도·인수기업의 M&A 목적 분석을 통한 M&A 패턴의 변화 분석, M&A의뢰 기업의 M&A 금액과 매출액, 손익상황 분석, 인수의뢰기업과 매도의뢰기업의 비교 분석을 통해 국내 중소 벤처기업의 M&A실상을 확인했다는데 큰 의의가 있다”고 평가했다.

한편 이번 조사는 2016년 7월부터 2018년 5월까지 한국M&A거래소로 의뢰해 온 M&A기업(인수 981건, 매도 964건) 총 1945건에 대한 정보를 바탕으로 조사된 것이다.

--------------------------------------------------------------------------------------

<헤럴드경제>

중소ㆍ벤처 기업 M&A 평균 인수가 176억원

2018-07-07 22:37

[사진=한국M&A거래소 제공]

[사진=한국M&A거래소 제공]- 부품ㆍ소재ㆍ화학 기업을 인수 대상으로 가장 선호

[헤럴드경제=김지헌 기자] 국내 중소ㆍ벤처기업 인수합병(M&A)을 원하는 인수자들이 원하는 평균 인수금액은 176억원 규모이며 부품ㆍ소재ㆍ화학 기업을 인수 대상으로 가장 선호하는 것으로 조사됐다.

7일 한국M&A 거래소는 2000여개 M&A의뢰 기업을 분석한 결과, 인수금액이 제시된 기업을 기준으로 평균 인수 금액이 176억원으로 나타났다고 밝혔다. 회사 관계자는 “이는 일반적으로 200억원 이상의 자금 보유자가 인수자로 뛰어들고 있고, 우리나라 중소·벤처기업이 가장 선호하는 인수 금액”이라고 밝혔다.

희망 인수기업(981건)의 업종은 부품ㆍ소재ㆍ화학이 200건(20.4%)으로 비중이 제일 높았다. 이어 일반제조 81건(8.3%), 바이오ㆍ의약ㆍ헬스 78건(8.0%) 및 전기ㆍ전자 72건(7.3%)순이었다. 108건은 업종 제한에 상관없이 전 업종 인수를 원한다는 답변이었다. 희망 인수 기업 아이템과 관련해선, 자동차 부품 86건(8.8%), 제약·바이오 59건(6.0%)으로 건수 비중이 다소 높았다.

또 일반적으로 기업인수는 ▷기업경쟁력 제고 312건(31.8%) ▷기업성장·확장 215건(21.9%) ▷신성장 동력 확충 208건 (21.2%) ▷IPO 21건(2.1%) ▷기업가치 창출 후 매각97건(9.9%)등을 목적으로 진행됐다.

희망 인수 기업 소재지로는 해외(1.9%) 보다 국내(98.2%)를 선호하고, 인수 희망자 과반수 이상(52.7%)이 소재지를 제한하지 않았다.

매도를 희망하는 기업(964건)업종은 서비스 123건(12.8%), 일반제조 112건(11.6%), 부품·소재·화학 업종 98건(10.2%)로 3개 업종의 건수 비중이 10%이상을 차지했다. 또한 매도 희망 기업 아이템은 ▷식품 60건(6.2%) ▷자동차 부품 54건(5.6%) ▷소프트웨어 51건(5.3%) ▷4차산업 50건(5.2%)순이었다.

한편 이번 조사는 2016년 7월부터 2018년 5월까지 한국M&A거래소로 의뢰해 온 M&A기업(인수 981건, 매도 964건) 총 1945건에 대한 정보를 바탕으로 조사된 것이다.

raw@heraldcorp.com

*********************************************************************************************

<조세일보>

기업 인수시 희망금액 평균 176억원 상당…매도기업은 84억원

기업들이 인수합병(M&A)을 할 때 사들이려는 인수금액은 평균 176억원 상당이며 절반 가까이 50억원에서 200억원의 기업을 원하는 것으로 나타났다.

한국M&A거래소는 M&A중개를 의뢰 2000개 기업에 대해 중요 팩터들을 심층 분석한 결과 이같이 집계됐다고 5일 밝혔다.

인수 목적으로는 응답한 기업의 31.8%가 기업경쟁력 제고를 위한 것이며 기업 성장 21.9%, 신성장동력 21.2% 등 기업 발전을 위한 목적이 압도적으로 우위를 차지하고 있다.

이와 함께 가치 창출 후 매각 9.9% 및 IPO(기업공개) 등 A&D(기업 인수 후 개발) 추세가 늘어나고 있는 추세다.

희망 인수기업 소재지로 해외(1.8%)보다는 국내(98.2%)를 선호하고 있고 인수 희망자 과반수 이상이 소재지를 제한하지 않았으나 서울(73.5%)의 건수 비중이 높았다.

기업을 팔려는 희망 매도은 평균 84억원이며 매도기업의 평균 매출액 108억원 수준에 이르고 있다.

이들은 평균 영업이익 6억원(영업이익률 5.6%)으로 평균 매출액이 100억원을 초과하는 것은 소기업을 지나 중기업 형태로 진입과정에서 더이상 기업 성장에 어려움이 있어 매각하려는 것으로 보인다.

매도목적으로는 기업 생존, 자금 부족 등 자금 압박으로 매도 경우의 건수비중이 높으나 가업승계 문제 해결 등 여유로운 삶을 위해 기업을 매도하는 형태가 새로운 매도 패턴으로 자리 잡아갈 것으로 예상된다.

한국M&A거래소는 인수금액 제시 인수정보가 891건(90.8%) 기준으로 인수금액이 총 15조7119억원에 이르고 있다고 밝혔다.

인수 희망 아이템은 44개 아이템에 걸쳐 분포돼 있는데 자동차/부품 86건(8.8%), 제약/바이오 59건(6.0%)으로 건수비중이 다소 높고 145건(14.8%)은 아이템 제한이 없다.

또 4차산업, 전기전자, 소프트웨어, 환경, 반도체, 의료/헬스 등 미래산업 관련 아이템들이 대거 상위에 속해 있는 것으로 나타났다.

매도를 희망 기업(964건) 업종은 서비스123건(12.8%), 일반제조 112건 (11.6%), 부품/소재/화학 업종 98건(10.2%)으로 3개 업종의 건수비중이 10% 이상을 차지하고 있다.

매도 아이템은 식품 60건(6.2%), 자동차(부품) 54건(5.6%), 소프트웨어 51건(5,3%), 4차산업 50건(5.2%)으로 4개 아이템의 건수비중이 5% 이상으로 다소 높은 것으로 집계됐다.

이창헌 한국M&A거래소 회장은 “2000여개 M&A 의뢰기업에 대해 다각적인 심층분석을 실시했다”면서 “M&A 금액과 매출액·손익상황 분석 등을 통해 M&A 패턴의 변화를 파악하는데 도움이 될 것”이라고 말했다.

댓글목록

등록된 댓글이 없습니다.