[ 언론 ] KMX 보유 M&A정보, 매일경제 보도자료(2024.07.08)

페이지 정보

작성자 관리자 작성일24-07-08 18:07 조회4,714회 댓글0건관련링크

본문

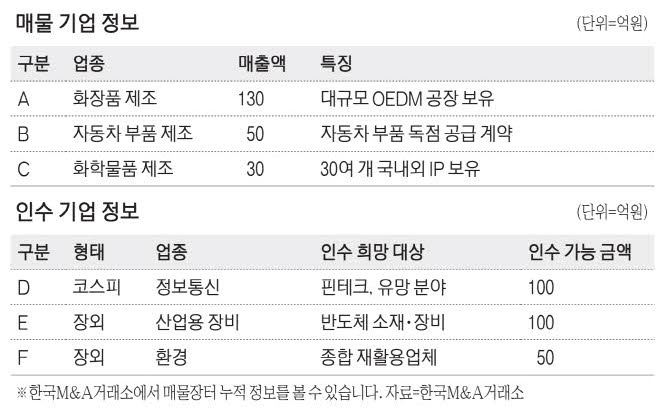

이번주 매일경제 레이더M, 한국M&A거래소 매물장터에는 커피 가공업체 A사가 매물로 나왔다.

연 매출 100억원을 기록한 A사는 커피 원두, 커피 용품을 수입하고 유통하는 기업이다. 블렌딩 10여 가지, 싱글 10여 가지 등 다양한 제품 포트폴리오를 보유하고 있다.

A사는 커피 일회용품 중 홀더, 캐리어 등을 주문자상표부착생산(OEM)으로 해 가격 경쟁력을 확보했다. 회전율이 높은 제품 유통으로 악성 재고가 없고 현금 회전율이 좋은 게 특징이다.

A사는 25년이 넘는 업력을 보유하고 있어 안정적인 거래처를 확보했다. 자체 물류창고와 물류 시스템을 갖췄기에 가맹사업을 통해 향후 수익 극대화를 노릴 수도 있다.

매물로 나온 B사는 전라도에 본사를 둔 이유식 제조업체다.

B사는 영유아용 이유식, 간식, 아이 반찬, 이유식 밀키트, 성인용 죽 등을 제조해 수년 동안 지속적으로 높은 매출 실적을 달성했다. B사의 연 매출은 40억원이다. B사는 대도시 인근에 위치해 우수한 생산인력 확보가 용이하다.

인수자는 향후 마케팅 사업 부문에 더 투자하면 매출과 영업이익을 증가시킬 수 있다. 또 부동산 생산설비 일체를 저렴하게 구매하는 효과를 볼 수 있다.

매물로 나온 C사는 위험물품 보관업체다.

C사는 국내 대표 화학 물류창고 중 한 곳이다. 대규모 용지를 보유한 위험물 창고(탱크터미널)로 수도권 커버가 가능한 입지에 있다. 해당 용지는 여유 공간이 있어서 추가 면적 확장이 가능하다.

C사는 국내외 대형 화학기업이 고객이어서 안정적인 매출과 수익성을 확보했다. 위험물 창고에 대한 수요는 증가하고 있으나 추가 인허가가 어려워 C사의 사업 모델은 매력적이다. C사의 연 매출은 30억원이다.

신사업을 위해 새 업체 인수를 원하는 기업들의 행렬도 이어졌다.

인수 물건을 찾는 D사는 자동차 부품 제조 코스닥 기업이다. 자동화 설비 제조 분야의 기업 인수를 희망한다. 인수 가능 금액은 100억~150억원이다.

E사는 자율주행 소프트웨어, 영상분석 소프트웨어 개발업체다. 수도권 연구개발 기업으로 자율주행 검증 등 소프트웨어 관련 업체 인수를 희망한다. 인수 가능 금액은 100억원이다.

F사는 주방용 전자기기를 제조하는 외감기업이다.

차량용 인포테인먼트와 관련된 업체 인수를 희망한다. 인수 가능 금액은 50억~100억원이다.

[나현준 기자]

댓글목록

등록된 댓글이 없습니다.