[ 언론 ] KMX 보유 M&A정보, 매일경제 보도자료(2024.02.20)

페이지 정보

작성자 관리자 작성일24-02-20 10:30 조회5,651회 댓글0건관련링크

본문

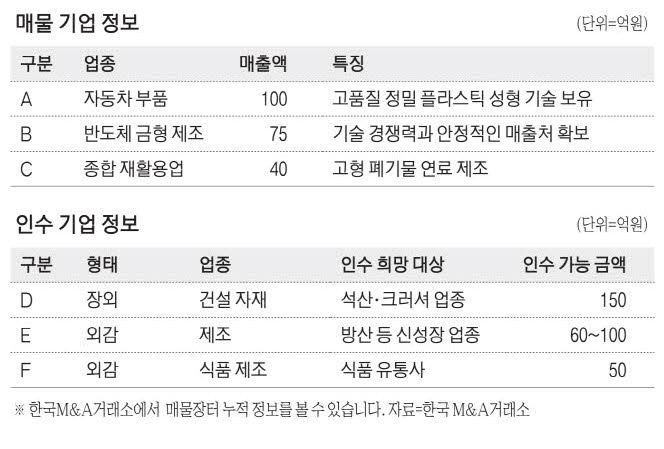

이번주 매일경제 레이더M·한국M&A거래소 매물장터에 국내 자동차 부품 업체 A사가 매물로 나왔다.

A사는 가전제품과 자동차 내·외장재 플레이트, 램프, 패널 등 정밀 플라스틱 사출 기술이 요구되는 제품을 제작한다. 다양한 고압 사출기(250~2500t)를 보유하고 있다. 연 매출은 100억원이며 매출 중 60%가 자동차 부품에서, 40%가 가전제품에서 나온다. 전기차 부품과 관련한 주문이 증가하고 있어 도장 공정 추가 시 매출 과 순익 증가가 가능하다. 아울러 A사는 수소 탱크 라이너 개발(특허 5건 보유)을 완료해 향후 수소차 시대에도 성장이 기대된다. A사는 가업승계가 되지 않아 매각 절차에 돌입했다.

매물로 나온 B사는 반도체 금형 제조업체다. 20년 업력을 보유한 B사는 패키지용 금형 제조 부문, 사출 부품 분야에서 매출이 발생한다. 장비 분야에서도 협력사와 손잡고 후공정 조립 기업 등 다양한 부품·소재 니즈에 대응이 가능하다. 특히 반도체 금형은 고난도 정밀 기술을 요하기 때문에 기술적으로 다른 업체가 구현하기 어렵다. B사는 2022년 70억원, 2023년 75억원의 매출을 기록했다. 국내뿐만 아니라 국외에서도 거래처를 확보했다.

매물로 나온 C사는 종합 재활용 업체다. 폐기물 수집 운반 업체 20여 곳과 거래 중이며 폐기물을 재활용한 고형 폐기물 연료(SRF 비성형)를 제조한다. 1일 160t가량을 처리하며, 허가는 1일 250t까지 가능하다. C사의 연 매출은 40억원이다.

신사업을 위해 새 업체를 인수하려는 기업의 행렬도 이어졌다.

인수 물건을 찾는 D사는 수도권 소재 건설 자재 제조업체다. 건설 관련 사업을 확장하기 위해 석산(석재 채취), 크러셔(쇄석기)와 관련된 업체의 경영권을 인수하길 희망한다. 지역은 상관없다. 인수 가능 금액은 150억원이다.

E사는 25년 업력의 LG전자 1차 벤더다. 새로운 성장동력을 찾기 위해 소재·부품·장비(소부장) 업체, 기술력을 갖춘 방산 업체를 물색하고 있다. 충청권 이남 지역 업체를 선호한다. 인수 가능 금액은 60억~100억원이다.

F사는 식품 제조 업체로 간편식을 제조해 대형 유통사에 납품하는 외감 기업이다. 사업 및 유통 확대 차원으로 B2C(기업과 소비자 간 거래) 또는 식자재 납품 회사 인수를 추진하고 있다. 인수 가능 금액은 50억원이다.

[나현준 기자]

댓글목록

등록된 댓글이 없습니다.