[ 언론 ] KMX 보유 M&A정보, 매일경제 보도자료(2023.08.21)

페이지 정보

작성자 관리자 작성일23-08-23 13:36 조회6,118회 댓글0건관련링크

본문

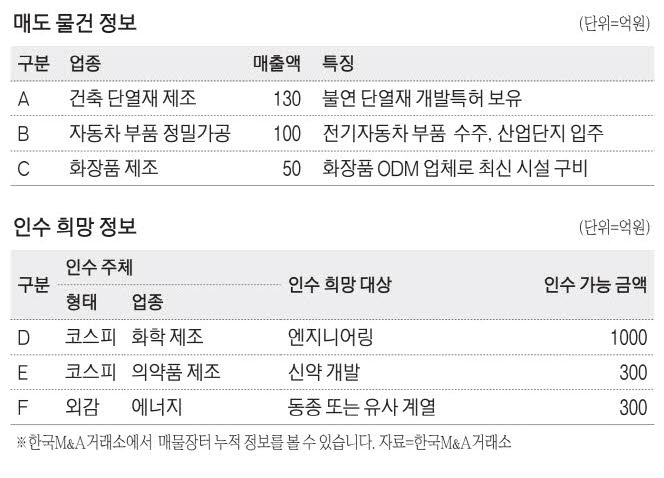

이번주 매일경제 레이더M·한국M&A거래소 매물장터에는 연 매출 130억원을 기록하고 있는 건축 단열재 업체 A사가 매물로 나왔다.

A사는 유기질 단열재 전국 유통량 중 약 75%를 공급하고 있다. 불연 단열재를 개발해 관련 특허를 보유하고 있다. 석고보드 등 무기질 제품에 비해 단열, 결로 방지, 시공 편리성 등에서 우수한 효과와 품질을 인정받았다. 한국건설기술연구원이 유기질 외장재로 전환 시 A사의 시설과 기술에 대해 적합하다는 결론을 내렸다. 전국 600여 개 건설 현장에 납품하고 있으며 대리점 500여 곳을 통해 판매하고 있다. 무기질 외장 단열재는 전체 매출의 40%를 차지한다.

B사는 자동차 절삭가공 업체로, 변속기용 절삭가공부품과 전기자동차 구동부품 등을 제조하고 있다. 모든 산업 분야의 절삭정밀가공이 가능한 공정 시스템과 설비를 갖춰 가격 경쟁력과 다품종 대량생산 능력을 보유한 것으로 평가된다. 전기자동차 관련 양산으로 올해 100억원대 매출이 예상되며 추가로 라인을 설치하고 있다. 매출 성장세에 따라 기존 공장 외에 인근 공장 일부를 임차해서 사용하고 있다. 설비 투자로 인해 순이익 규모가 일시적으로 작아졌지만 올해부터 수익 규모가 커질 것으로 예상된다.

C사는 화장품 주문자상표부착생산(OEM)·제조업자개발생산(ODM) 전문 업체다. 신규 설비를 갖춘 대규모 공장용지를 확보했으며 품질과 디자인 경쟁력을 갖춘 것으로 평가된다. 이브비건(식품, 음료, 화장품, 패션 등 제품에 대해 비건 여부를 심사하는 프랑스 인증 기관) 인증을 취득했고 수출 유망 중소기업으로 선정됐다. 현재 기업가치보다 낮은 가격으로 매각 협상이 가능하다. 최근 매출액은 50억원이다.

인수 물건을 찾는 D사는 엔지니어링 플라스틱 분야 코스피 상장사로, 사업을 확대하기 위해 국내 화학업종 상장사 인수를 희망하고 있다. 우선적으로 엔지니어링 관련 업체를 찾고 있다. 인수에 활용할 수 있는 최대 금액은 1000억원이다.

E사는 의약품 제조업 관련 코스피 상장사로, 신약 개발 제약사를 찾고 있다. 인수에 사용할 수 있는 최대 금액은 300억원이다.

F사는 에너지 관련 업체로, 동종 또는 유사 계열 기업 인수를 희망하고 있다. 인수에 활용할 수 있는 최대 금액은 300억원이다.

[강봉진 기자]

댓글목록

등록된 댓글이 없습니다.