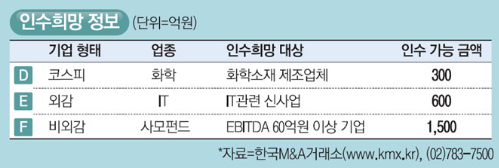

매수 | 화학소재 제조업체, IT관련 신사업, EBITDA 60억원 이상 기업

페이지 정보

• 발행일 2016-04-22본문

◆ 코스피 상장사 화학업체 인수 검토

유가증권시장 상장사인 D사는 화학 소재 제조업체 인수를 희망하고 있다. D사는 화학제품 생산 능력이

국내 최고 수준으로 오랜 업력에 따른 노하우를 보유하고 있으며 대량생산체제를 구축해 규모의 경제를

실현하고 있다. 국내는 물론 해외까지 거래처를 다변화했으며 지속적인 연구개발(R&D)을 통해 신규

매출을 창출하고 이익을 극대화하는 데 힘쓰고 있다. D사가 책정한 인수 가능 금액은 300억원 수준이다.

대기업 계열의 비상장 IT업체 E사는 동종 업체 인수를 희망하고 있다. E사는 시스템 통합(SI) 사업을

영위하고 있으며 신성장동력을 확보하기 위해 IT 관련 신규 사업을 추진할 수 있는 기업을 물색 중이다.

인수 희망 가격은 200억원에서 최대 600억원 수준으로 다양한 IT기업에 대한 인수 검토가 가능한 상황이다.

국내 중견 PEF 운용사 F사는 상각 전 영업이익(EBITDA)이 60억원을 넘는 다양한 사업에 대한 인수·합병

(M&A)을 원하고 있다. F사는 매출액 500억원 이상 기업 가운데 현금 창출력이 뒷받침되는 기업의 인수를

희망하는 것으로 전해졌다. F사는 인수 가능 금액을 300억원에서 1500억원까지 넓게 제시했다.

사모펀드인 만큼 향후 성장 여력이 있고 현금흐름이 우량한 기업을 선호하고 있다.

댓글목록

등록된 댓글이 없습니다.