[ 언론 ] [M&A매물장터] 매일경제신문 기사 (2016.11.18)

페이지 정보

작성자 KMX 작성일16-11-18 16:04 조회36,048회 댓글0건본문

[M&A 매물장터] 매출 250억 고압 주조社·유아용품 유통업체 매물로

기사입력 2016-11-17 17:34

◆ 레이더M ◆

|

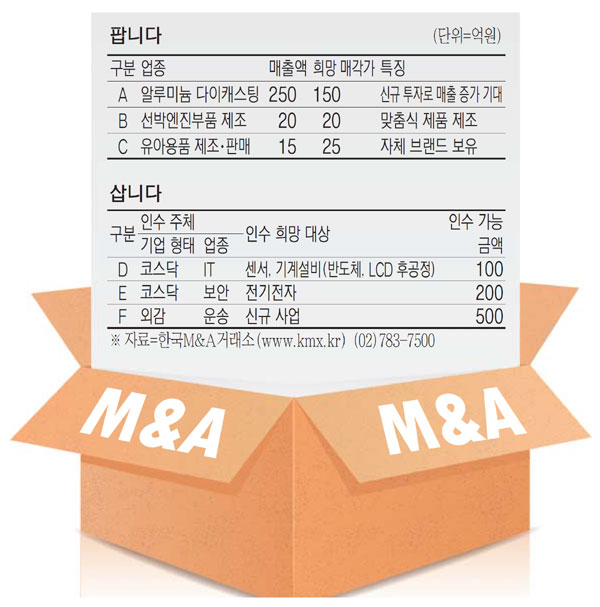

매일경제 레이더M과 한국M&A거래소(KMX)가 준비한 이번주 M&A 매물장터에는 매출액이 250억원인 알루미늄 다이캐스팅(고압주조) 업체와 선박엔진 부품·산업기계 제조업체, 유아용품 제조·유통회사 등 투자자 관심을 끌 만한 기업이 매물로 나왔다. 또 코스닥시장에 상장된 IT기업과 보안회사, 운송업체가 기존 사업 확대와 신사업 모색을 위해 인수·합병(M&A) 시장을 찾았다.

◆ 알루미늄 다이캐스팅社 매물로

알루미늄 다이캐스팅 전문 제조업체인 A사가 경영권 매각을 추진한다. A사는 신규 설비투자와 공장 증축에 따라 올해 300억원, 내년에 400억원 규모 매출액을 각각 달성할 것으로 기대된다. A사는 다수의 기술 특허를 획득하는 등 우수한 기술력을 보유하고 있으며 다이캐스팅 외에도 압출 공정이 가능하다. A사의 희망 매각가는 150억원이다.

선박엔진 부품과 산업기계 등을 제조하는 B사가 매물로 나왔다. B사는 자체 공장에서 맞춤식 제품 제조 방식으로 다수의 거래처에 제품을 공급하고 있으며 30년 이상 회사를 유지하면서 높은 신뢰도를 구축했다. 지난해 매출액은 20억원을 기록했고, 희망 매각가는 20억원 수준이다.

유아용품을 제조·유통하는 C사는 유아용 침구와 놀이매트, 베이비 모니터 등을 직접 제조하고 제품별 자체 브랜드도 보유하고 있다. 기능성과 안전성을 확보하면서 독창적인 디자인으로 경쟁사 대비 차별화된 제품을 생산하고 있다. 한국M&A거래소 관계자는 "고급 유아용품 시장 확대가 C사에는 기회로 작용하고 있다"며 "중국 시장 진출 계획도 있어 성장이 기대된다"고 말했다.

◆ IT업체, 100억원대 M&A

코스닥 상장사인 IT업체 D사가 기존 사업과 시너지를 내기 위해 센서 제조업체와 반도체·LCD 후공정 등 IT 관련 기계설비 업체 인수를 희망하고 있다. D사는 항공 해상 등 교통 관련 시스템 구축사업을 주력으로 하고 있다. 신규 사업 진출 목적으로 최근 기업 인수를 진행했고 지속적인 성장을 위해 M&A를 계속 추진하고 있다. 인수 가능 금액으로는 100억원을 제시했다.

코스닥 상장사인 보안업체 E사가 전기전자 업체 인수를 추진한다. 세계 60여 곳에 거래처를 확보하고 있는 글로벌 강소기업으로 전기전자 업체에 대해 M&A를 검토하겠다는 입장인 것으로 전해졌다. E사가 제시한 인수 가능 금액은 200

억원 수준이다. 중견 렌터카 업체인 F사가 신규 사업을 모색하기 위해 M&A를 검토하고 있다. F사는 최소 50억원 이상의 M&A를 희망하고 있으며 최대 가능 금액으로 500억원을 제시했다.

[전경운 기자][ⓒ 매일경제 & mk.co.kr, 무단전재 및 재배포 금지]

댓글목록

등록된 댓글이 없습니다.