[ 언론 ] KMX 보유 M&A정보, 매일경제 보도자료(2024.05.14)

페이지 정보

작성자 관리자 작성일24-05-14 11:41 조회5,592회 댓글0건관련링크

본문

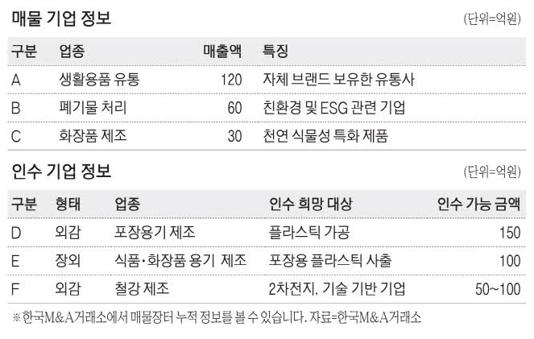

이번주 매일경제 레이더M·한국M&A거래소 매물장터에는 생활용품 유통업체 A사가 매물로 나왔다.

연 매출 120억원을 기록하고 있는 A사는 자체 브랜드 제품 판매 비중이 50% 이상이며, 자사몰·도소매 유통망을 갖췄다.

A사 브랜드는 시장에서 입지가 확고하며 계속 확장하고 있다. A사는 2022년부터 외감 법인이 되면서 부실 거래처 등을 모두 정리했다. 지난해부터 영업 흑자로 돌아섰으며, 수익성은 더욱 좋아질 전망이다.

폐기물 처리 업체 B사도 매물로 나왔다. B사는 유기폐기물을 바이오가스 에너지로 전환하는 전문 업체다. B사는 35년 노하우를 바탕으로 저탄소 기술을 활용한 친환경 경영 혁신을 선도해왔다. B사는 오염 방지 시설 설계부터 컨설팅까지 종합적인 서비스를 제공한다. 환경·책임·투명경영(ESG)과 관련해 폐수 및 폐기물 처리에 주력하는 고성장 기업이다. B사의 연 매출은 60억원이다.

매물로 나온 C사는 연 매출 30억원을 기록하고 있는 화장품 제조 업체다. C사는 천연 식물성 특화 제품을 개발했다. 높은 연구 인력 비율을 기반으로 뛰어난 연구개발(R&D) 역량을 보유하고 있다. 에스테틱용 제품에 특화돼 있으며, 기능성 화장품과 의약외품으로 사업을 확대 중이다. 100여 개 상표권을 등록 및 출원했으며 우수 화장품 제조 및 품질 관리 기준(CGMP) 인증 마무리 단계다. 수도권 신설 공장의 생산 능력은 연간 약 180만㎏(연 130억원 수준)이며, 상표권 보유로 추가 매출처를 확보하면 높은 성장성을 기대할 수 있다. C사는 안정적인 마진 확보가 가능한 사업 구조다.

연 매출 120억원을 기록하고 있는 A사는 자체 브랜드 제품 판매 비중이 50% 이상이며, 자사몰·도소매 유통망을 갖췄다.

A사 브랜드는 시장에서 입지가 확고하며 계속 확장하고 있다. A사는 2022년부터 외감 법인이 되면서 부실 거래처 등을 모두 정리했다. 지난해부터 영업 흑자로 돌아섰으며, 수익성은 더욱 좋아질 전망이다.

폐기물 처리 업체 B사도 매물로 나왔다. B사는 유기폐기물을 바이오가스 에너지로 전환하는 전문 업체다. B사는 35년 노하우를 바탕으로 저탄소 기술을 활용한 친환경 경영 혁신을 선도해왔다. B사는 오염 방지 시설 설계부터 컨설팅까지 종합적인 서비스를 제공한다. 환경·책임·투명경영(ESG)과 관련해 폐수 및 폐기물 처리에 주력하는 고성장 기업이다. B사의 연 매출은 60억원이다.

매물로 나온 C사는 연 매출 30억원을 기록하고 있는 화장품 제조 업체다. C사는 천연 식물성 특화 제품을 개발했다. 높은 연구 인력 비율을 기반으로 뛰어난 연구개발(R&D) 역량을 보유하고 있다. 에스테틱용 제품에 특화돼 있으며, 기능성 화장품과 의약외품으로 사업을 확대 중이다. 100여 개 상표권을 등록 및 출원했으며 우수 화장품 제조 및 품질 관리 기준(CGMP) 인증 마무리 단계다. 수도권 신설 공장의 생산 능력은 연간 약 180만㎏(연 130억원 수준)이며, 상표권 보유로 추가 매출처를 확보하면 높은 성장성을 기대할 수 있다. C사는 안정적인 마진 확보가 가능한 사업 구조다.

신사업을 위해 새 업체 인수를 원하는 기업들의 행렬도 이어졌다.

인수 물건을 찾는 D사는 포장용기 제조 분야 외감 기업이다. D사는 화학 콤파운딩 업체, 플라스틱 가공, 포장재 분야 기업 인수를 희망하고 있다. 인수 가능 금액은 150억원이다.

E사는 식품 및 화장품 용기 제조 기업이다. 포장용 플라스틱 사출 관련 기업에 관심이 있으며, 수도권 소재 공장을 선호한다. 인수 가능 금액은 100억원이다.

F사는 철강 제조 분야 외감 기업이다. 제조업, 2차전지 등 미래 성장 산업이나 방위산업체, ESG 관련 친환경 산업 인수에 관심이 있다. 자원 순환 등 폐기물 재생 산업 인수도 희망하고 있다. 인수 가능 금액은 50억~100억원이다.

[나현준 기자]

인수 물건을 찾는 D사는 포장용기 제조 분야 외감 기업이다. D사는 화학 콤파운딩 업체, 플라스틱 가공, 포장재 분야 기업 인수를 희망하고 있다. 인수 가능 금액은 150억원이다.

E사는 식품 및 화장품 용기 제조 기업이다. 포장용 플라스틱 사출 관련 기업에 관심이 있으며, 수도권 소재 공장을 선호한다. 인수 가능 금액은 100억원이다.

F사는 철강 제조 분야 외감 기업이다. 제조업, 2차전지 등 미래 성장 산업이나 방위산업체, ESG 관련 친환경 산업 인수에 관심이 있다. 자원 순환 등 폐기물 재생 산업 인수도 희망하고 있다. 인수 가능 금액은 50억~100억원이다.

[나현준 기자]

댓글목록

등록된 댓글이 없습니다.