[ 언론 ] 한국M&A거래소(KMX)제공 M&A통계정보 언론보도 (2017. 1.20)

페이지 정보

작성자 KMX 작성일17-01-20 14:01 조회39,466회 댓글0건본문

작년 M&A시장 `풍요속 빈곤`

건수 늘었지만 총금액은 10% 감소

올해 정치이슈 많아 `큰장` 안설수도

◆ 레이더M ◆

19일 한국M&A거래소(KMX)가 국내 상장사(코넥스 포함)의 M&A 동향을 분석한 결과 지난해 총건수는 293건으로 전년 대비 17건(6.2%) 증가한 것으로 집계됐다. 반면 총금액 규모는 12조5948억원으로 14조1089억원이었던 전년보다 1조5141억원(10.7%) 감소해 건당 거래 규모는 오히려 축소됐다.

KMX는 지난해 상장사들이 지배구조와 사업구조 개편에 집중하고 취약 업종 기업들이 구조조정에 노력을 기울인 결과로 해석했다.

실제로 M&A 유형별로 구분해 보면 전체 건수 가운데 합병이 117건으로 40%를 차지하고 있다. LG화학의 LG생명과학 흡수합병, 현대에이치씨엔의 현대에이치씨엔서초를 비롯한 5개 자회사 합병 등이 시너지와 사업 효율성 확보를 위한 상장사 합병의 대표적 예다.

2015년에는 삼성SDI 화학사업부문·삼성종합화학(2조7915억원), 동양생명보험(1조1319억원), 팬오션(1조80억원) 등 조 단위 빅딜이 성사됐다. 이에 따라 2014년 상장사의 M&A 거래 규모인 7조5076억원 대비 2배 가까운 규모로 거래가 성장했지만 2016년에는 거래 규모가 역성장을 면치 못했다.

이창헌 KMX 회장은 "지난해 영국의 유럽연합(EU) 탈퇴(브렉시트)와 미국 금리 인상에 국내 정국 불안까지 겹쳐 대기업의 M&A가 축소됐다"며 "반면 규모는 작지만 변화에 유연하게 대처할 수 있는 중견·중소기업의 거래가 늘어난 게 눈에 띄는 부분"이라고 설명했다.

지난해 대기업이 주로 속해 있는 코스피시장의 M&A 거래 건수는 92건으로 전년과 비교해 13건 감소했지만, 중견·중소기업 위주의 코스닥시장 M&A 건수는 191건으로 30건 가까이 증가했다. 코스피시장 M&A 거래가 지난해를 기점으로 증가세가 꺾인 반면 코스닥시장은 3년째 늘고 있다.

올해도 상장사들의 M&A 환경은 미국 금리 인상 본격화와 조기 대선 등으로 불확실성이 여전한 상황이다. 회계법인 관계자는 "올해 기업들의 경영목표는 대체적으로 성장보다 안정에 맞춰져 있는 것 같다"며 "적어도 상반기까지는 기업들이 지난해보다도 M&A에 소극적인 자세를 취할 것"이라고 말했다.

[전경운 기자]

[ⓒ 매일경제 & mk.co.kr, 무단전재 및 재배포 금지]

지난해 추진 된 인수합병(M&A) 상장 회사의 업종 비중을 분석한 결과 기계·금속·제강 및 정보·통신·영상·컨텐츠 등 2개 업종 비중이 비교적 높게 나타났다.

17일 한국M&A거래소가 발표한 ‘2016년 주권상장 회사 등 주요기업 M&A 추진 실태’에 따르면, 지난해 M&A 추진 상장회사의 업종비중은 증권시장별로 상이한 양상을 보이나 전체적으로 집중된 업종은 없었다. 이 가운데 기계·금속·제강 및 정보··영상·컨텐츠 등 2개 업종비중이 10% 이상을 차지하는 등 비교적 높게 나타난 것이다.

최근 3년간 M&A 추진 상장회사의 업종비중 분포에는 다소 차이가 있는 것으로 보인다.

한국M&A거래소 측은 "기계·금속·제강 및 정보·통신·영상·컨텐츠 등 2개 업종 비중이 다소 높은 것은 이들 업종에 속한 상장회사 수가 많고 사업구조 개편, 구조조정의 목적 등으로 M&A를 적극 추진한데 따른 것으로 보인다"며 "증권시장별로 M&A 추진 상장회사의 업종 비중에 차이가 나타나는 것은 증권시장별로 상장회사의 업종 분포가 상이 하는 등 각 증권시장의 특성과 관련이 있는 것으로 파악된다"고 진단했다.

이 밖에 M&A 성사 현황 분석 결과 2016년 M&A 추진건수 315건 중 293건(93.0%)이 성공하고 22건(7.0%)이 실패한 것으로 집계됐다.

2014년부터 2016년까지 연도별 M&A 추진 현황을 살펴보면, 2016년 주권상장회사의 M&A건수는 293건이었다. 비상장 주요기업의 M&A건수 160건을 합칠 경우 주요기업의 M&A건수는 총 453건으로 나타났으며, 최근 3년간 주권 상장회사의 M&A건수는 증가 추세를 보였다. (기준: 2014년~2016년)

2016년 주권상장회사의 M&A거래금액은 12조 5948억원으로 나타났으며(비상장 주요기업은 M&A거래금액이 공시되지 않거나 확인할 수 없는 경우가 많아 제외), 최근 3년간 주권상장회사의 M&A금액은 2015년 큰 폭으로 증가(87.9%)했다가 2016년 소폭 감소(-10.7%)한 것으로 조사됐다.

지난해 비상장기업 M&A건수 160건…"물류·유통·운수업 비중 높아"

[이데일리 신상건 기자] 지난해 비상장 주요 기업의 인수·합병(M&A) 건수가 160건으로 나타났다.

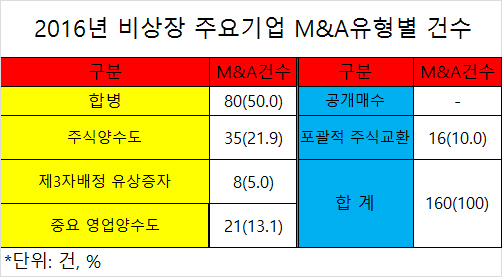

16일 한국M&A거래소에 따르면 2016년 비상장 주요기업의 M&A유형별 건수는 합병이 80건(50.0%)건으로 가장 많았다. 뒤를 이어 주식양수도 35건(21.9%), 중요 영업 양수도 21건(13.1%), 포괄적 주식교환 16건(10.0%) 순이었다. 비상장 주요기업은 코스닥과 코스피 등 주식 시장에 상장(기업공개·IPO)된 주권상장회사 외 기업으로 자본시장법과 공정거래법 등 관계법령에서 정한 신고서와보고서 등을 금융감독원 전자공시시스템(DART)을 통해 제출하는 기업이다. 외부감사대상회사 등 정기보고서 제출 회사와 합병 등 주요사항보고서 제출 회사, K-OTC시장 등록회사, 공정거래위원위원회 신고서 제출 회사 등도 포함될 수 있다.

업종별 비중은 물류·유통·운수 업종이 35건(21.9%)으로 가장 높았다. 부품·소재·화학 업종도 21건(13.1%)로 비교적 높게 나타났다. 주권 상장회사 업종비중에서 비교적 높게 나타난 기계·금속·제강(14건·8.8%)이 그 뒤를 이었다. 이외에 소프트웨어(13건·8.1%) △정보·통신·영상·컨텐츠 업종(12건·7.5%) △서비스(12건·7.5%) △건설·부동산·광업(12건·7.5%) △ 금융·보험·금융지원(11건·6.9%) △전기·전자·가스(11건·6.9%) △기업지배구조(6건·3.8%) △일반제조(4건·2.5%) △바이오·의약·헬스(4건·2.5%) △농수산·식품(4건·2.5%) △섬유·직물(1건·0.6%) 등이다.

한국M&A거래소 관계자는 “물류·유통·운수 업종의 비중은 높은 이유는 사업구조 개편, 구조조정 등을 목적으로 해상터미널 등 운영기업들의 합병·주식 양수도와 도소매·상품 중개기업간 합병·주식양수도·영업양수도 등의 건수가 많았기 때문”이라고 설명했다. XML:Y

댓글목록

등록된 댓글이 없습니다.